2022.08.23

住宅ローン金利の基礎知識とこれからの金利動向について

住宅ローンにおいて一番といっていいほど気になる項目が「金利」ですよね。金利の差によってはローンを払い終わるまでに数百万円の差が出るといわれています。今金利が安いからといって安易に住宅ローンを選んでいませんか?今回は住宅ローンの金利がどのように決められているのか、そしてこれからどのような動きをしていくのかを検証していきます!

目次

- 住宅ローンの金利について

-なぜ今、低金利なのか?

-住宅ローンの金利タイプ3種類

-返済額をシミュレーションしてみた

-基準金利と店頭金利の違い - これからの金利動向について

-引き続き金融機関同士の競争は激化

-日本と世界の経済状況 - まとめ

住宅ローンの金利について

日本は現在「ゼロ金利」時代といわれるほど、超低金利の時代が長く続いています。しかし少し前の時代までは、今では考えられないような高金利での住宅ローンが当たり前でした。つまり今の超低金利もいつまで続くかはわからないのです。ここではどのように金利が決まっているのか、世の中のどのような動きと連動しているのかをお伝えします。

日本は現在「ゼロ金利」時代といわれるほど、超低金利の時代が長く続いています。しかし少し前の時代までは、今では考えられないような高金利での住宅ローンが当たり前でした。つまり今の超低金利もいつまで続くかはわからないのです。ここではどのように金利が決まっているのか、世の中のどのような動きと連動しているのかをお伝えします。

なぜ今、低金利なのか?

金利というのはお金を借りる際に金融機関に支払う「利息」のことを指します。皆さんが金融機関から借りるあらゆるローンには金利が含まれており、お金を借りるうえでは絶対に知っておきたい知識です。気づかないうちに多額の金利を支払ってしまっており、取り返しのつかないことにならないように気をつけましょう。

住宅ローンの金利の相場は皆さんご存知でしょうか。一番低いもので0.3%台の住宅ローンがあります。(2022年8月現在)これだけ低い金利でどうして借りることができるのでしょうか。その理由を考えていきます。

1.金融機関同士の競争が激化しているから

ご存知の通り日本にはたくさんの金融機関があります。金融機関の統合や合併が進んでいるとはいえ、その総数は約1,000あります。近年ではネット銀行の台頭もあり、より低金利・好条件の住宅ローンが生み出されています。

2.金融機関側のリスクが低く抑えられているから

住宅ローンを借りる際、条件となってくるのが土地と建物に設定する抵当権(通称:担保)です。銀行としては万が一返済が滞ったとしても、土地と建物を回収できることからリスクを低く抑えているため、このような低金利・好条件でローンを組むことができるのです。また、団体信用生命保険に加入することで万が一のリスクにも対応していることも大きな要因のひとつです。

3.将来的に金利は確実に上がっていくから

皆さん現在の超低金利がいつまでも続くと思っていませんか?正直今の低金利だと金融機関の儲けはほとんどありません。しかし、ローン借り入れ当初0.3~0.5%の金利だったはずが、3~5年後には0.6~0.8%に上がっていたなんてことはざらにあります。市場金利が変動していなくても、私たちの住宅ローン金利は少しずつ上がっていくように作られているのです。これはどういう仕組みなのでしょうか。後ほどまた解説していきます。

このように、住宅ローンは数あるローンの中でも最も低金利で借りることができるローンなのです。しかし、30年以上の長期で組むことが多いローンだけに、自分の思い通りにいくことの方が少ないでしょう。ここからは金利タイプの違いと相場を比較していきます。

住宅ローンの金利3タイプ

住宅ローンを組む際に選ぶことができる金利の種類が大きく分けて3タイプあります。それぞれの特徴やメリット・デメリットを見ていきましょう。

・変動金利型

住宅ローンの基本になる金利タイプです。日本では74%の方が選んでいます。(2022年4月住宅金融支援機構調査より)

半年に1回金利の見直しがあり、金利の変動によって返済額も変動するのが特徴です。

メリット:数ある金利タイプの中でも一番金利が低く設定されていることが多い

デメリット:将来の金利上昇リスクがある

比較的余裕資金があり、金利の状況によっては繰上返済などができるご家庭にはおススメです。

・固定期間特約型(固定金利期間選択型)

固定期間特約型は、ある一定の期間金利を固定することで返済額の変動を抑えることのできるタイプです。2年、3年、5年、10年といった期間から選択することができ、固定期間が終了すると再度期間を設定し直す手続きを行います。全国的には2割近くの方に選ばれている金利タイプになります。

メリット:変動金利型と同様、金利を安く抑えることができる

長い期間の見通しが立たない方でも安心して選ぶことができる

デメリット:固定期間が短いと、金利変動リスクは避けられない

長期の固定だと、低金利メリットを享受できない

「固定」と名がついていますが、感覚的には「変動」に近い商品であると筆者は考えています。短い期間(2~5年)から長い期間(10~20年)まであるので、その時の家庭の状況や金利の見通しなどを考えたうえで期間を決めることができます。ただし、変動金利と全期間固定金利の間に位置することから、メリットデメリットがどっちつかずになるケースも散見されます。しっかり特徴を理解したうえで選択しましょう。

・全期間固定型

「フラット35」に代表される全期間固定金利の商品です。住宅ローン借入時から返済時まで金利が一切変動しないタイプです。なんといっても安心感が売りで、根強いファンがいます。日本全体を見ても1割の方に選ばれている金利タイプです。

メリット:金利変動リスクがない、毎月の返済額が一定なので計画が立てやすい

デメリット:金利設定は高め、低金利の情勢が続くほど損をした気分になる

近年の低金利情勢で選ぶ人は若干減少傾向にあるものの、「今の金利が一番低い、これから金利が間違いなく上がっていく」と考える方にはうってつけのタイプですね。

余談ですが、上記のタイプのうち北陸地方で一番選ばれているのは「固定期間特約型」です。(筆者の体感ですが8割以上の方が選んでいます)このあたりの地域差も面白いところですよね。各金融機関によって力を入れている金利タイプが違うことにもぜひ着目してみてください。

返済額をシミュレーションしてみた

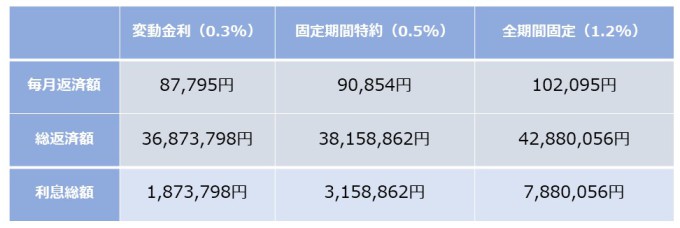

実際に先ほど紹介した金利タイプ別に、返済額と総支払額をシミュレーションしてみましょう。

≪借入額3,500万円、期間35年の場合≫

これだけ見ると、変動金利のメリットがものすごくわかりますよね。金利変動リスクを頭ではわかっていても、実際の返済額を見ると変動金利を選ぶ方が多いのも頷けます。しかしながら、全期間固定金利1.2%という水準も過去に比べると非常に低いものなんです。

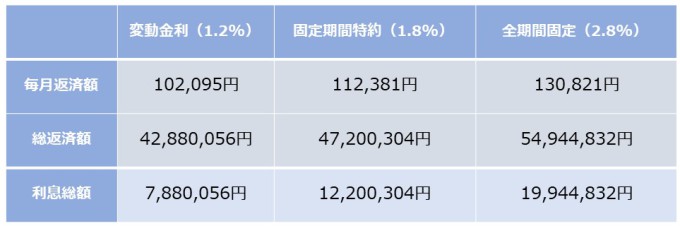

ここで、比較するために15年前の住宅ローン金利水準での表を作成してみました。

≪借入額3,500万円、期間35年の場合(15年前、2008年頃)≫

いかがでしょうか。つい15年前まではこのような金利水準が当たり前とされていました。35年かけて利息を1000万円以上払っていくのは今の時代では考えられないですよね。

2008年以降、リーマンショックをはじめとした世界的な不景気になったこともあり、金利がどんどん下がっていきました。過去の金利を知っている人からすると今の低金利はすごく羨ましく映ると思います。

では、次はどのように住宅ローン金利が決められているのかを紐解いていきます。

基準金利・店頭金利・適用金利の違い

住宅ローンは市場の金利と連動して金利が決められています。景気が悪いと金利は下がり、景気が良いと金利が上がると言われていますが、事はそう簡単ではありません。まずは住宅ローンの金利の基準となっている代表的な市場金利についてお伝えします。

・短期プライムレート(通称:短プラ)

プライムレートとは銀行が優良企業に貸し出す際の最優遇金利のことです。短期と名の付く通り1年未満の期間の貸し出しの際の金利になります。半年に1回見直しされており、一般的に変動金利の基準として用いられています。

・長期プライムレート(通称:長プラ)

こちらは銀行が優良企業に貸し出す1年以上の期間の最優遇金利です。日本の制作や国債市場の影響を受けることが多く、毎日のように変動しており、主にフラット35のような長期固定金利に影響を及ぼします。

実は短期プライムレートは2009年以降変動していません。変動金利の基準が10年以上変動していないとはなんとも皮肉なことですね。しかし、先ほど見た15年前の住宅ローンの金利はもっと高かったかと思います。なぜでしょうか。そこで、「店頭金利」と「優遇金利」「適用金利」と呼ばれるもののご紹介をしたいと思います。

≪短期プライムレートと変動金利のイメージ≫

短プラ 上乗せ金利 店頭金利 優遇金利 適用金利

1.475% + 1.0% = 2.475% - 1.8% = 0.675%

こちらがイメージです。金利のベースとなる短プラに1.0%上乗せした店頭金利2.475%はここ10年ほとんど変わっていないのですが、その後に割り引かれている「優遇金利」の幅は各金融機関が自由に設定しています。

金融機関の競争も激化していることから、キャンペーン金利などという名目で店頭金利から大きく割り引いた金利を顧客に提供しているわけですね。

色々な呼び名があるのでややこしいですが、皆さんは優遇されることで今の低金利の住宅ローンを利用できているということです。

これからの金利動向について

最後になりますが、今後の住宅ローン金利がどのような動きをしていく可能性があるのかを考えていこうと思います。これから新たに住宅ローンを組む方、または組んだ後に見直しを検討している方は気になる内容なのではないでしょうか。

最後になりますが、今後の住宅ローン金利がどのような動きをしていく可能性があるのかを考えていこうと思います。これから新たに住宅ローンを組む方、または組んだ後に見直しを検討している方は気になる内容なのではないでしょうか。

引き続き金融機関同士の競争は激化

住宅ローンという商品は金融機関にとってもメリットがあり、シェアを拡大することで事業の大きな基盤となるものです。特に地方の金融機関にとっては、長期間のローンを組んでもらうことで家計のメインバンク化が期待できるため、是が非でも獲得したいものであるかと思います。

ですので多少の市場金利の上昇があったとしても、先ほど紹介した「優遇金利」や「キャンペーン金利」といったもので新規の顧客の獲得を行うことから、住宅ローンの新規借入時の金利は引き続き超低金利であることは間違いないでしょう。

しかし注意点があります。住宅ローンの仕組み上、新規で借入した後の金利は緩やかに上昇していくように作られています。なぜなら新規の「キャンペーン金利」が終了した後の「優遇金利」の幅は金融機関の裁量で増減させることができるからです。目先の金利に目がいきがちですが、5年後10年後の適用金利と返済額の見通しを立てたうえで金融機関を選ぶようにして下さいね。そしてもしローンを組んだ後に金利が上昇してきてしまった場合は、繰り上げ返済や借り換えなどの対策の検討をおススメします。

日本と世界の経済状況(2022年7月現在)

日本は慢性的な不景気を脱却するために、アベノミクスをはじめとした金融緩和を長く行ってきました。その効果は一時的にはあったものの、量的な緩和だけでは限界を迎えつつあります。消費税増税、物価高、光熱費高騰など私達の家計を苦しめる話題はたくさんあり、これからの日本の景気はますます不透明となっています。そのことから日本政府としても今の金利水準を保つことで最低限の投資・消費を喚起していくことでしょう。特に住宅産業は日本の景気に与える影響が大きいことから、あらゆる形で国からのサポートを受けています。金融機関の姿勢も相まってこれからも住宅ローンの低金利時代は続いていくとみていいのではないでしょうか。

しかしアメリカに目を向けると、約30年ぶりとなる政策金利の引き上げを行い、高騰する物価高の抑制を始めています。つまり景気の引き締めを行っているわけです。

そのこともあって、アメリカでは住宅ローンを始めとしたローンの金利が急上昇しており、特に人気な30年固定金利の住宅ローン金利は6%近くまで上昇しています。

この状況は少なからず日本にも影響を与えており、為替の変動や物価高などに繋がっています。日本の金利の見通しを立てるうえでも、アメリカの状況は非常に参考になりますので、よろしければ皆さんもご注目ください。

まとめ

皆さんいかがだったでしょうか。金利のメカニズムは少し難しいところがあるとは思いますが、知らないままローンを組むと大きな損をするリスクが潜んでいます。それぞれの特徴を理解したうえでご家庭にあったタイプを選んでくださいね。

実際には借入をする銀行のローン商品形態も大きく関わってきますので、気になる銀行の情報を確認してみましょう。タカノホームではそのような住宅ローンに関するご相談も受け付けておりますので、お気軽にお問い合わせください!

WRITER

松井 孝平

タカノホーム株式会社 業務推進部

金融機関で勤務していた経験があるので、ちょっとした裏話などを皆さんにお届けできればと思っています。お札を数える札勘が得意なのですが、決済は断然キャッシュレス派です。

カテゴリで絞り込む

ARCHIVE

過去の記事

閉じる